商品日报(5月24日):花生跌超5%刷新年内新低 生猪反弹近3%

国内商品期货市场24日收盘多数下跌。其中,花生主力合约跌超5%,铁矿石主力合约跌超4%,螺纹钢、热卷主力合约跌超3%,沪锌、20号胶(NR)、焦炭、红枣、沪铝、棉花、橡胶、菜粕、棉纱、尿素主力合约跌超2%。上涨品种方面,液化石油气(LPG)主力合约涨超3%,生猪、SC原油、低硫燃料油(LU)主力合约涨超2%。

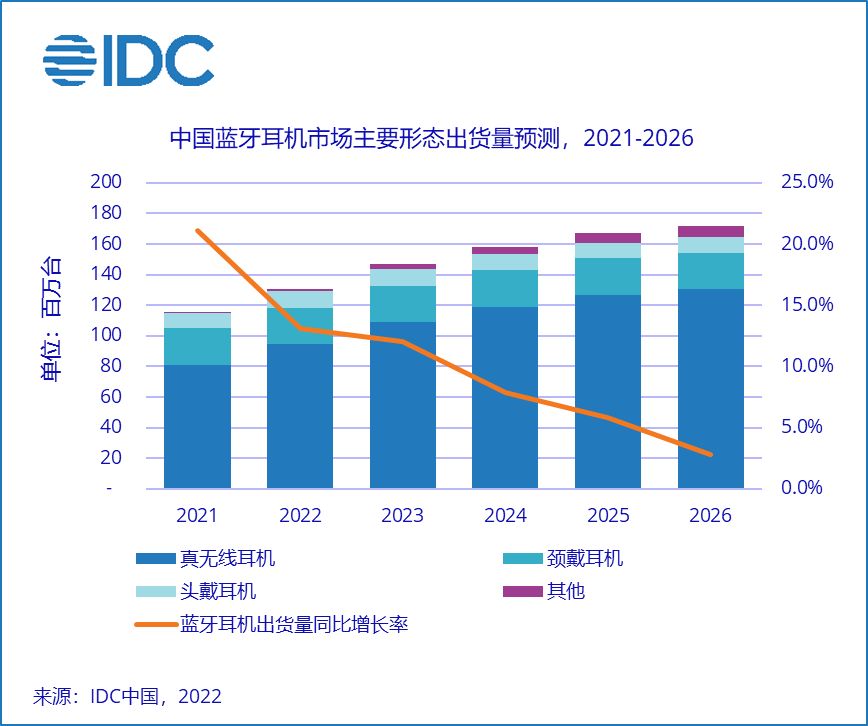

截至24日收盘,追踪国内商品市场的中证商品期货价格指数收报1266.97点,较前一交易日下跌1.52%;中证商品期货指数收报1657.90点,较前一交易日下跌1.52%。

(资料图片仅供参考)

(资料图片仅供参考)

图为中证商品期货价格指数日内走势图(来源:新华财经专业终端)

花生大跌5.68%刷新年内新低 黑色系齐跌铁矿石跌超4%

花生期货24日午后大幅下挫,主力合约终盘收跌5.68%,领跌商品市场,期价刷新年内新低。新湖期货分析认为,花生今日大跌,可能是基于国内新作面积同比将增加预期下,资金的一次做空试探。在国内新作预期增产、期现价格又处于历史高位情况下,作为为数不多没有大跌的品种,近期资金对花生的做空机会关注度已经提高,这导致盘面资金博弈较为激烈。就基本面来看,国泰君安期货表示,目前市场对新季麦茬花生扩种预期较大,供应预期边际宽松。现货方面,经过五一备货后,市场处于消化库存阶段,后续再无大规模采购,整体购销较为清淡。后续继续关注新季麦茬花生播种情况,花生种植利润较高、播种意愿较好,盘面远期合约或延续偏弱走势。

工业品表现持续偏弱,黑色系商品跌幅居前,截至24日下午收盘,铁矿石跌超4%,螺纹钢、热卷跌超3%,焦炭跌超2%,焦煤跌近2%。传统淡季下,钢材市场供需情况并没有实质性改善。据美尔雅期货分析,在地产数据偏空和产量修复的双重压制下,市场或酝酿第二轮负反馈,后续黑色板块下行空间仍然存在。华泰期货也认为,下游需求和行业利润持续走弱,将倒逼板块内各环节品种均进入到供给端被动调节阶段,短期内暂无利好和向上影响因素,价格震荡偏弱运行。

铁矿石方面,海通期货指出,短期来看,长流程利润恢复致使钢厂开启复产进程,但随着成材逐步进入需求淡季,预计其难以维持近两周大幅去库的水平,因此本轮减产不及预期将会在后市对成材形成供应压力,进而压制长流程利润以及铁矿价格,后市铁矿石价格或将承压运行。

LPG涨超3% 生猪反弹近3%

近几个交易日国际油价连续反弹带动国内油气品种逆市走强。23日,液化石油气(LPG)减仓反弹3.02%,强势领涨商品市场,并终结了此前两个交易日连续下跌的走势。SC原油、低硫燃料油(LU)也均录得超过2%的涨幅。但是在需求进入淡季、库存依旧高企的基本面下,LPG的反弹是否具有可持续性依然存疑。据华泰期货分析,当前压制LPG的一个重要因素在于海外供应较为充裕,这使得液化气进口量持续攀升。参考船期数据,5月份LPG到港量达到306万吨,同比增74万吨。在国际市场过剩格局预计延续的背景下,对于国内LPG市场而言,虽然利空已逐步得到反应,但整体缺乏上行驱动。

生猪期价23日意外跳空高开,终盘收高2.81%,基本收复上周五以来跌幅。养殖端挺价情绪升温推动现货价格走高,成为生猪期价反弹的诱因之一。虽然随着气温升高,国内多地猪肉销售速度减慢,但从现货市场来看,行业机构的监测数据显示,四川、广东、浙江等地猪价均不同程度小幅走高。国信期货观点认为,今日生猪走强主要是受养殖户惜售挺价及二育零星入场提振,同时盘面前期高升水风险有所释放使空头获利了结加大期货的涨幅。但整体生猪供需面仍较宽松,不过猪价已经连续长时间亏损,政策收储预期及扛价心理限制猪价下行空间,后期关注冬季猪病对6、7月出栏的实际影响。

其他品种方面,纸浆在前一交易日大幅拉涨之后,24日减仓收高1.39%,巩固前一日的企稳走势。主要基本金属大多走弱的背景下,沪锡、沪镍尾盘小幅收涨0.56%和0.44%。

营业执照公示信息

营业执照公示信息